Innledningsvis benyttes anledning til å gratulere Nordisk Forsikringstidskrift med ett hundre års jubileet nå i 2021. Tidsskriftet er et godt eksempel på nordisk samarbeid over en årrekke, innen et av finansnæringens viktigste områder: forsikring. Evnen til å levere år etter år har publikasjonen til fellesskap med pensjonskassene. Og det å være stolte, faglige leverandører over en årrekke, er på ingen måte uttrykk for å være gammeldags eller utdatert.

Pensjonskasseforeningen er en næringsorganisasjon for norske pensjonskasser, offentlige som private, og har per 2021 74 medlemmer. Disse forvalter samlet mer enn 550 milliarder kroner[1]. Med dette er pensjonskassene blant de sentrale og viktige leverandørene av tjenestepensjon, og samtidig blant de større og mer langsiktige investorer. Pensjon er som kjent langvarige løfter. Uavhengig av sektor leverer pensjonskassene ytelsespensjon. For privat sektor håndteres også fripoliser.

Tidlig på 1900-tallet ble de første pensjonskassene etablerte i Norge. Disse hadde utspring i både offentlig og privat virksomhet som tjenestepensjonsleverandører. Til illustrasjon ble det i daværende Aker og Kristiania opprettet pensjonskasser i henholdsvis 1901 og 1902, for i 1925 bli sammenslått til pensjonskassen for Oslo kommune, og senere til OPF. Bergen kommune opprettet egen pensjonskasse i 1907, Trondheim i 1913 og Haugesund i 1919. Norsk Hydros pensjonskasse så dagens lys i 1916. Disse pensjonskassene lever – og leverer – i beste velgående den dag i dag, dog i vesentlig modernisert drakt. Det finnes også mange eksempler på pensjonskasseetableringer av nyere tid, illustrert med Lørenskog i 2011, Bærum i 2014 og Asker i 2015.

Innen kommune-Norge har syv av landets åtte største kommuner valgt nærhet til pensjonsløftet gjennom egen pensjonskasse. Det er totalt 21 pensjonskasser, OPF inkludert, med virke relatert til kommunal virksomhet. Antallet definerte kommunale pensjonskasser, gjennom Finanstilsynets konsesjon, er dog høyere. Det er totalt 34 pensjonskasser med konsesjon som kommunal pensjonskasse per 2021. Samtlige er medlemmer av Pensjonskasseforeningen. Videre er det 49 private pensjonskasser. Blant de største pensjonskassene i privat sektor er Equinor, MP Pensjon, Norsk Hydros pensjonskasse, Telenors pensjonskasse, ConocoPhillips Norge pensjonskasse, DNV, Nordea og Skanska. Disse håndterer normalt fripoliser i tillegg til aktiv pensjonssparing. Noen andre virksomheter, som Norges Bank, har også egen pensjonskasse.

Pensjon og virksomhetsreguleringen har iboende kompleksitet, og denne har tiltatt de senere årene. Jeg skal i det følgende knytte noen kommentarer til dette. Det er oppstilt ny felleseuropeisk virksomhetsregulering, særnorske kapitalkrav, nye informasjonsforpliktelser, forventninger om bærekraftig forvaltning og ulike faglige diskusjoner med tilsynsmyndigheter.

Kapitalforvaltningen

Samlet antall pensjonskasser har med årene gått noe ned, men kapitalen har økt vesentlig. I 2016 forvaltet pensjonskassene samlet 332 milliarder kroner. Ved utgangen av 2020 var dette beløpet økt betraktelig, og pensjonskassene forvaltet da samlet 438 milliarder kroner ifølge tall fra SSB, og de forsikringsmessige avsetningene utgjorde 382 milliarder kroner[2]. Over tid har kommunale pensjonskasser vært i betydelig vekst, og disse representerte ved utgangen av 2020 omtrent 45 prosent av forvaltningskapitalen i pensjonskasser. Dette har til dels sammenheng med at en del private arbeidsgivere har lukket ytelsesordninger for nye ansatte, og at yngre arbeidstagere er flyttet over til innskuddspensjon. Kommunale pensjonskasser har også vokst som følge av nyetableringer og overtatte markedsandeler gjennom kommunesammenslåinger.

Finanstilsynet publiserer årlig resultatrapporter for finansforetak. Rapporten er kilden til tallene som i det følgende vil bli oppgitt for 2019[3].

I 2019 var den verdijusterte avkastningen, som inkluderer de urealiserte verdiendringene, 10,2 prosent, opp fra -0,1 prosent i 2018. For private og kommunale pensjonskasser var den verdijusterte avkastningen henholdsvis 11,3 prosent og 8,9 prosent i 2019. Dette er svært gode avkastningstall for leverandører av utelukkende garanterte pensjonsprodukter. I 2019 var bokført avkastning i kollektivporteføljen økt fra 3,9 prosent i 2018 til 4,6 prosent. For private og kommunale pensjonskasser var den bokførte avkastningen henholdsvis 5,1 prosent og 3,9 prosent i 2019. Kursreguleringsfondene økte samlet for pensjonskassene med 17,5 milliarder kroner i 2019, mot en reduksjon på 10,5 milliarder kroner i 2018.

Videre viste Finanstilsynets tall at pensjonskassenes samlede forvaltningskapital økte med 11 prosent i 2019, til 354 milliarder kroner. Kollektivporteføljene utgjorde 85 prosent av dette. Rentebærende verdipapirer til virkelig verdi utgjorde i 2019 den største andelen av investeringene i kollektivporteføljen med 48 prosent ved utgangen av året, ned fra 50 prosent ved utgangen av 2018. I 2019 økte aksjeandelen med om lag ett prosentpoeng og utgjorde da 37 prosent for pensjonskassene samlet. For private og kommunale pensjonskasser var aksjeandelen på henholdsvis 39 prosent og 34 prosent.

Ved inngangen til 2020 var Oslo Børs hovedindeks, OSEBX, på nivået 931. Tidlig våren 2020 ble den vestlige verden, Norge inkludert, rammet av en pandemi. Denne skapte stor volatilitet i ulike markeder. I noe tid så det ut til at finansmarkedene kunne bli hardt rammet. Den 16. mars 2020 falt OSEBX ned til 605. Dette ga dystre utsikter for avkastningen i 2020. Samtidig hadde en del pensjonskasser i strategien planer for oppkjøp av aksjer nettopp ved nedadgående tendenser. En slik strategi betalte seg godt. Mange av markedene tok igjen det tilsynelatende tapte, og til illustrasjon endte OSEBX ved utgangen av 2020 på 974, opp omtrent 4,5 prosent fra årets start. Året 2020 er egnet til å illustrere viktigheten ved gode forvaltningsstrategier, under den forutsetningen at evne til risikotagning er til stede.

Finanstilsynet publiserte 23. februar 2021 resultatrapport for finansforetak for 2020[4], med den noe den interessante tittelen «Redusert lønnsomhet i finansforetakene i 2020».

Det siteres fra pressemeldingen:

Koronapandemien førte til svakere resultater i norske banker og livsforsikringsforetak i 2020 enn året før. Kraftige myndighetstiltak bidro til å dempe de negative økonomiske konsekvensene av koronakrisen. Bankenes tap på utlån ble likevel de høyeste siden finanskrisen, og resultatene i livsforsikringsforetak og pensjonskasser ble svekket. Den underliggende lønnsomheten i skadeforsikring ble derimot bedret som følge av markert premievekst og lavere vekst i erstatningskostnadene.

Videre uttalte Finanstilsynet:

Svakere resultater i forsikringsforetak og pensjonskasser

Koronapandemien påvirket også livsforsikringsforetakenes lønnsomhet negativt. I kollektivporteføljen var den verdijusterte avkastningen, som inkluderer urealiserte verdiendringer, på 4,3 prosent i 2020, ned fra 7,5 prosent i 2019. Avkastningen i investeringsporteføljen var på 8,2 prosent i 2020. Forsikringsresultatet var på 0,3 prosent av GFK. Foretakenes resultat etter skatt var 0,4 prosent av GFK i 2020.

Pensjonskassene hadde en verdijustert avkastning i kollektivporteføljen på 7,8 prosent i 2020, ned fra 10,3 prosent i 2019. Nedgangen skyldes først og fremst svakere avkastning på aksjebeholdningen. For private og kommunale pensjonskasser var den verdijusterte avkastningen henholdsvis 8,7 prosent og 6,6 prosent i 2020.

Det fremgår følgelig at pensjonskassene de facto oppnådde meget gode resultater også i 2020, selv om resultatene ikke helt var på nivå med året 2019. Det bemerkes at avkastningstallene er basert på opplysninger fra de 50 største pensjonskassene, som samlet representerte 96 prosent av forvaltningskapitalen i pensjonskassesegmentet. For leverandører av pensjoner med garantert regulering, så kan vanskelig 7,8 prosent avkastning i snitt betraktes som svakt. Det er interessant å registrere at verdijustert avkastning lå 3,5 prosentpoeng over livselskapenes gjennomsnitt.

I 2020 var bokført avkastning samlet 4,7 prosent, noe som var en økning på 0,1 prosentpoeng fra 2019. Den bokførte avkastningen var 5,8 prosent for private pensjonskasser og 3,4 prosent for kommunale pensjonskasser.

Lavere inntekter fra verdiendringer på aksjer ledet til at nettoinntekter fra investeringer i kollektivporteføljen falt i 2020 sammenlignet med 2019. Både verdiøkningen på aksjer, inntektene fra realisasjon av aksjer og renteinntektene var høyere for private enn kommunale pensjonskasser. De kommunale pensjonskassene hadde store inntekter gjennom verdiendringer på rentepapirer.

Kommunesammenslåinger har også påvirket kommunale pensjonskasser. I 2020 fikk fem pensjonskasser tilført netto 6,8 milliarder kroner i premiereserve fra ulike ordninger gjennom reviderte kommunegrenser fra 2020. Samtidig ble tre kommunale pensjonskasser avviklet[5]. Generelt gir større kommuner et bedret etableringsgrunnlag for nye pensjonskasser.

I 2020 utgjorde kollektivporteføljen 85 prosent av pensjonskassenes forvaltningskapital. Tallet er identisk med i 2019. Rentebærende verdipapirer til virkelig verdi utgjorde den største andelen av investeringene i kollektivporteføljen med 47 prosent. Aksjeandelen i kollektivporteføljen økte med om lag to prosentpoeng til 39 prosent. Andelene økte med to prosentpoeng for både private og kommunale pensjonskasser til henholdsvis 41 og 36 prosent.

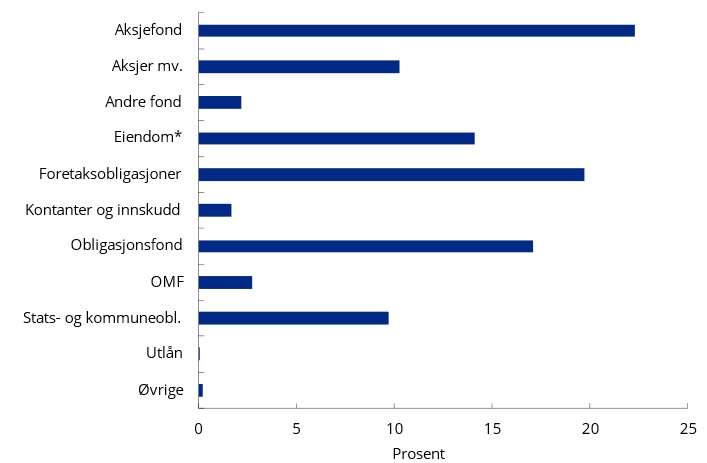

Pensjonskassenes investeringer per 31. desember 2020 var fordelt slik, ut fra Finanstilsynets presentasjon i Finansielt utsyn 2021[6]:

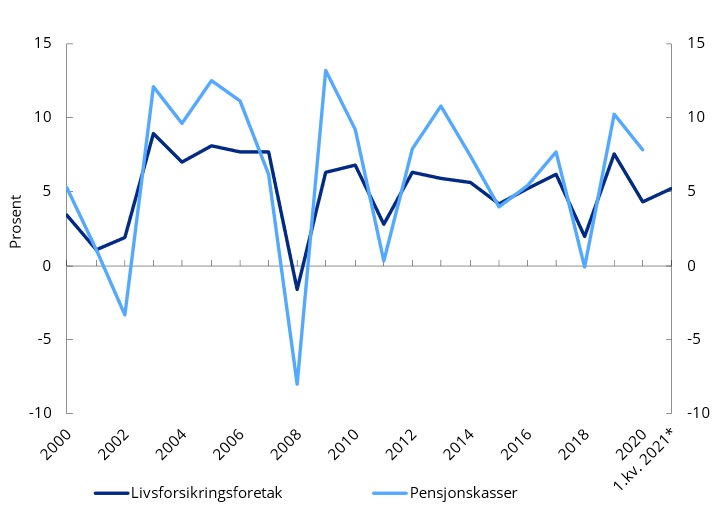

I publikasjonen Finansielt utsyn 2021 publiserte Finanstilsynet følgende grafiske fremstilling av verdijustert avkastning i kollektiv porteføljen:

Denne er velegnet til å illustrere at pensjonskasser også tid har et samlet akkumulert overskudd – meravkastning – sammenlignet med livselskapene.

I skrivende stund[7] er OSEBX på 1231. Det innebærer en økning på 26,4 prosent regnet fra årets inngang. Hensett aksjeeksponeringen, som riktignok ikke bare er nasjonal, kan dette gi en indikasjon for at også 2021 vil bli et godt år for pensjonskassene.

Soliditet

Finanstilsynet har i en soliditetsrapport[8] gitt en oversikt over soliditetssituasjonen i pensjonskassene basert på det forenklede solvenskapitalkravet per 31. desember 2020. Rapporten inneholder opplysninger om pensjonskassenes solvenskapitaldekning, solvenskapitalkrav og ansvarlige kapital.

Alle pensjonskassene oppfylte det forenklede solvenskapitalkravet per 31. desember 2020.

Solvenskapitaldekningen for pensjonskassene samlet var 183 prosent og på om lag samme nivå som per 30. juni 2020. Fra 31. desember 2019 var det imidlertid en svak nedgang i solvenskapitaldekningen på 4 prosentpoeng. Uten overgangsregelen for forsikringstekniske avsetninger var det en bedring i solvenskapitaldekningen fra 163 prosent per 30. juni til 172 prosent per 31. desember 2020 som følge av renteoppgangen i andre halvår 2020. Nedgangen i rentenivået på årsbasis i 2020 og økt solvenskapitalkrav bidro til at dekningsprosenten uten overgangsregelen per 31. desember 2020 var 12 prosentpoeng lavere enn ved utgangen av 2019.

Solvenskapitalkravet er en forenklet versjon av Solvens II-regelverket. Dette er et særnorsk krav som ikke springer ut av EU-reguleringen av pensjonskasser. Det har vært reist betydelig innvendinger mot dette, også fra arbeidslivets parter.

I tillegg til det forenklede solvenskapitalkravet, er pensjonskassene underlagt krav til solvensmargin (Solvens I) som rapporteres til Finanstilsynet årlig. Dette er et felleseuropeisk soliditetskrav, som minsteharmoniseringskrav, men solvensmarginkravet er relativt lite risikosensitivt og dekker utelukkende risiko på passivasiden, selv om det også stilles krav til nødvendig solvensmarginkapital.

Tallmaterialet underbygger en påstand om at pensjonskasser gjennomgående er solide finansinstitusjoner, med adekvat fondering, noe som gitt store muligheter i de siste årenes markeder.

Nytt pensjonskassedirektiv

EU fastsatte 14. desember 2016 et revidert tjenestepensjonsdirektiv, også omtalt som pensjonskassedirektivet og IORP II[9]. Direktivet gir en fornyet europeisk pensjonskasseregulering, og trådte i kraft i EU 13. januar 2019.

Finansdepartementet sendte 24. juni 2019 på høring et forslag om nasjonal implementering av direktivet. Vedlagt ekspedisjonen var Finanstilsynets høringsnotat av 31. januar samme år. I skrivende stund er det ikke fremmet noen proposisjon om et norsk regelverk, men det er klare indikasjoner på at et forslag vil kunne bli fremlagt i desember 2021. Om så måtte være korrekt, så vil det være en antagelse at ikrafttredelse settes til årsskiftet 2022/2023.

Direktivet er et minimumsdirektiv, og erstatter det opprinnelige pensjonskassedirektivet fra 2003[10]. Det nye direktivet gir statene innen EU og EØS et mulighetsrom ved innføringen i nasjonal rett. Erfaringene formidlet av PensionsEurope knyttet til implementeringen i øvrige land, indikerer tydelig at de ulike statene ikke har gjort særlige tillegg til direktivet.

For Norges del er direktivet allerede fraveket gjennom innføringen av et særnorsk kapitalkrav, vesentlig strengere enn hva som følger av direktivet. Dette innebærer alene betydelige belastninger for foretak, kommuner og pensjonskassene. Overordnet har Pensjonskasseforeningen bedt Finansdepartementet om ikke å gå lengre enn hva som måtte være påkrevet for å oppfylle direktivets krav. En nasjonal regulering, med krav betydelig fravikende fra og mer restriktive enn en felleseuropeisk tilnærming og direktivets ånd, vil være svært ugunstig. Pensjonskasseforeningen er i samsvar med dette kritisk til at Finanstilsynet på enkeltpunkter går vesentlig lengre i forslagene enn hva som påkrevet, ønskelig og rasjonelt. Finanstilsynet har samtidig gitt en god og ryddig fremstilling av gjeldende rett, og fortjener honnør for dette.

Utkontraktering er gjenstand for omfattende regulering i direktivet. Finanstilsynet og Pensjonskasseforeningen har dog hatt en ulik oppfatning av kretsen som skal betraktes som inkludert. Til illustrasjon har Finanstilsynet lagt til grunn at både daglig ledelse og styret hos underleverandør av nøkkelfunksjoner skal underkastes en egnethetsvurdering. Foreningen mener denne kontrollen skal avgrenses til faktiske utøvere av slike funksjoner. Et styre har overordnet ansvar for selskapsledelse[11], men vil ikke nødvendigvis være involvert i detaljer ved selskapets drift og virksomhet. En uheldig konsekvens ved at pensjonskassen skal måtte foreta en egnethetsvurdering av styret hos en underleverandør, vil kunne være at dette markedet blir begrenset. Finanstilsynet foreslår videre å utvide kretsen for hvem som skal underkastes godtgjørelsesordninger til å inkludere pensjonskassens underleverandører.

Ved overgangen fra IORP til IORP II gjøres internrevisjon til en pålagt funksjon, med begrenset adgang til unntak. Etter artikkel 26 skal denne være tilpasset virksomhetens omfang, organisering og kompleksitet. Internrevisjonen skal også dekke eventuelle utkontrakterte leveranser. Generelt vil direktivet medføre mer omfattende kontroll og risikostyring for pensjonskassene. Isolert kan dette kanskje fremstå som positivt, men dette innebærer betydelige oppgaver og ressursbruk, der hensynet til proporsjonalitet kunne ha vært mer fremtredende, og hensyntatt faktiske og reelle behov. Internrevisjonen kommer i tillegg til internkontrollen.

Direktivet gir utvidede bestemmelser om informasjon til rettighetshavere, såkalt Pension Benefit Statement[12]. Det vil i denne sammenheng måtte utarbeides pensjonsprognoser. En pensjonsoversikt skal årlig sendes til rettighetshavere. Dette må kunne skje elektronisk, så fremt det ikke foreligger en individuell reservasjon. Pensjonsoversikten vil i stor grad svare til kontoinformasjon som allerede oversendes etter gjeldende regulering. Disse meldingene må kunne konsolideres, slik at relevant informasjon fremgår av ett samledokument. I høringsnotatet har Finanstilsynet lagt til grunn at også livselskapene skal underkastes plikten til å utarbeide denne nye formen for pensjonsoppgave. For offentlig tjenestepensjon kan det by på noen utfordringer å utarbeide gode pensjonsprognoser.

Pensjonskassene har allerede betydelige administrative byrder, og det er ønskelig at en økning av disse begrenses til et minimum. Innretningene har ofte en beskjeden stab, og ytterligere oppgaver går på bekostning av øvrige gjøremål og øker driftskostnadene. Økte driftskostnader gagner ingen. Det må være proporsjonalitet i tilnærmingen til enhetene, og forskjeller må i større grad tillegges reell vekt og lede til lemping.

Håndtering av forvaltningskostnader i fond

Stortinget har gjennom virksomhetslovgivningen gitt føringer for hvorledes pensjonsinnretninger skal håndtere de sentrale delene ved egen virksomhet, både i relasjonen til kunder og rettighetshavere. Herunder har Stortinget oppstilt egne bestemmelser for å håndtere kapitalforvaltning og kostnadsfordeling.

De fleste pensjonsleverandører har en nettobasert tilnærming til forvaltningskostnader i verdipapirfond. Denne bransjepraksisen fremgår av premietariffer meldt til Finanstilsynet og er transparent i dialogen og avtalene med innretningenes kunder.

I et brev av 7. april 2021 ga Finanstilsynet uttrykk for egen regelverksforståelse knyttet til forvaltningskostnader der kundemidler er investert i verdipapirfond. Finanstilsynet er av den oppfatningen at pensjonsleverandørene ikke har en opsjon om hvorvidt forvaltningskostnader skal håndteres etter et netto- eller bruttoprinsipp, men gir uttrykk for at bruttoføring av kostnader er obligatorisk[13].

Pensjonskasseforeningen deler ikke Finanstilsynets faglige tilnærming, og har fått innhentet en grundig rettslig vurdering fra advokat Sven Iver Steen, Arntzen de Besche, som i en betenkning av 4. mai 2021 ga uttrykk for[14]:

Vår konklusjon er derfor at Finanstilsynets tolkning av § 3-3 første ledd er uriktig. Tolkningen kan etter vår oppfatning ikke begrunnes i lovens ordlyd eller i de øvrige rettskilder som tilsynet anfører som støtte for sitt syn.

I en fornyet uttalelse av 15. oktober 2021 sammenfattet advokat Steen det slik:

Vår konklusjon er at forsikringsvirksomhetslovens ordlyd, forarbeidene til loven og forskrift til innskuddspensjonsloven verken hver for seg eller samlet gir grunnlag for å tolke forsikringsvirksomhetsloven § 3-3 første ledd annet punktum slik at pristariffene til en pensjonsinnretning som har investert i andeler i verdipapirfond skal omfatte også en andel av det vederlag som forvaltningsselskapet for verdipapirfondet beregner seg for å forvalte verdipapirfondet. Formålsbetraktninger og reelle hensyn kan heller ikke begrunne en slik regel. Tvert imot er det ganske tunge reelle hensyn som taler mot en omlegging i samsvar med det som Finanstilsynet tar til orde for.

Finanstilsynets forståelse av regelverket samsvarer etter vårt syn ikke med hva Stortinget rettslig har vedtatt. Dette underbygges ved at de dramatiske konsekvensene som følger direkte av tilnærmingen ikke på noe tidspunkt har vært gjort til gjenstand for en offentlig konsekvensanalyse.

Pensjonskasseforeningen har, for å få konsekvensene adekvat belyst, innhentet en uavhengig analyse fra fagmiljøet i Gabler. Utredningen har vært ledet av aktuar Pål Lillevold. Det konkluderes i rapporten med at en omlegging til bruttoføring av forvaltningskostnader i fond ikke gir offentlige ansatte høyere pensjon. For de offentlige arbeidsgiverne øker kostnadene ved pensjonsløftet, sektorenes likviditet svekkes og arbeidsgiveravgiften øker. I privat sektor viser analysen at rettighetshavere reelt ikke oppnår høyere ytelser ved bruttoføring, til tross for at Finanstilsynet synes å anta det motsatte. For bedriftene øker pensjonskostnadene. Bruttoføring kan medføre en omlegging av kapitalforvaltningen der målsettingen om å oppnå best mulig avkastning må endres til kun å oppnå det garanterte nivået. Dette vil være svært ugunstig for rettighetshavere i private pensjonskasser, der reguleringen av løpende ytelser siste ti år har vært betydelig høyere enn den garanterte renten. En slik utvikling kan ikke ventes fremover ved en endret håndtering av forvaltningskostnader og i så fall tilhørende påkrevde omlegginger av forvaltningsstrategi.

Pensjonsinnretningene, herunder livselskapene, vil få en svekket soliditet gjennom bruttoføring om ikke nye midler tilføres. Dette rammer særlig fripoliseleverandører hardt, ettersom ingen kan faktureres et behov for økte avsetninger som følge av økte administrasjonskostnader. Svekket soliditet gir igjen redusert evne til å ta risiko i kapitalforvaltningen, som empirisk gir lavere avkastning med tilhørende redusert mulighet til å opprettholde den historisk gode pensjonsreguleringen i norske private pensjonskasser. For øvrig vil en overgang fra nettoberegning, gi et incentiv til at verdipapirfond benyttes i mindre grad, noe som er uheldig ut fra avkastningspotensial og spredning av risiko gjennom fondenes diversifiseringseffekt.

Oppsummert er Pensjonskasseforeningen av den oppfatningen at nettoføring rettslig sett er en opsjon.

Noen videre betraktninger

Pensjonskassene har de siste årene, også ved ti-års horisont, gjort det finansielt meget godt, både isolert sett og sammenlignet med leverandørene av forsikrede løsninger. Dette har selvsagt flere forklaringsmekanismer. Sentralt står forståelsen av egen virksomhet, evnen og viljen til å ta risiko, langsiktig og strategisk tankegang, god forvaltningsstrategi og trofasthet mot denne. Pensjonskassene selv og deres rådgivere besitter betydelig kompetanse og erfaring, noe som kommer innretningene og rettighetshavere til gode. For offentlig sektor, der produktet er generisk og reguleringen fiksert, innebærer de gode økonomiske resultatene frigjort kapital til andre viktige samfunnsoppgaver gjennom et rimeligere finansiert pensjonsløfte. I privat sektor har god avkastning også ledet til at pensjoner har vært gitt en betydelig regulering. Kjøpekraften er dermed opprettholdt i en annen utstrekning enn hva konkurrende virksomheter kan tilby. Dette kan igjen ha sammenheng med pensjonskassenes status som selveiende finansforetak[15], og fraværet av eksterne aksjonærer med egne utbytteforventninger og frykt for eksponering av egenkapitalen. God håndtering av eget kollektiv, gjennom aktive HMS-tiltak, kan også virke inn på forsikringsresultatet og ved redusert uttak av uføreytelser.

Blant pensjonskassenes store fortrinn er den særegne nærheten til pensjonsløftet, lokal forankring, og muligheten til nærmere å inkludere bedret pensjonsforståelse hos egen kunde, og med det også positive synergieffekter.

Gitt riktig rammebetingelser bør det ikke være grunn til stor bekymring knyttet til pensjonskassene og deres evne til å levere det lovede pensjonsprodukt i årene som kommer. Både Pensjonskasseforeningen og landets pensjonskasser arbeider aktivt for adekvate rammebetingelser og for at pensjonskassene skal være virksomhetenes foretrukne pensjonsleverandør.

[1] Beløpet inkluderer OPF og Apotekerordningen.

[2] https://www.ssb.no/bank-og-finansmarked/finansinstitusjoner-og-andre-finansielle-foretak/statistikk/pensjonskasser.

[3] Finanstilsynets resultatrapport for finansforetak for 2019.

[4] Resultatrapporten kan leses på Finanstilsynets hjemmeside.

[5] Buskerud fylkeskommunale pensjonskasse fikk porteføljen overført til Viken pensjonskasse (en videreføring av Akershus fylkeskommunale pensjonskasse), som også overtok Østfold fylkeskommune som kunde fra KLP.

[6] Gjengitt med tillatelse fra Finanstilsynet.

[7] 15. november 2021.

[8] Hele rapporten kan leses på Finanstilsynets hjemmeside.

[9] Institutions for Occupational Retirement Provision II; directive 2016/2341.

[10] IORP (Institutions for Occupational Retirement Provision); directive 2003/41.

[11] Aksjeloven § 6-12.

[12] Direktivet artikkel 38.

[13] Finanstilsynet anfører at forsikringsvirksomhetsloven § 3-3 støtter en slik forståelse, noe advokater fra Arntzen de Besche, BAHR og Thommessen ikke har gitt tilslutning.

[14] Sitatene er gjengitt med tillatelse fra Sven Iver Steen.

[15] Forsikringsvirksomhetsloven § 2-1.